주식과 채권 모두 오를 정도로 오른 상황이다.

많은 종목은 이유를 불문하고 상승하고 있어 종목 분석이 필요 없는 상황으로 보인다.

어느 시점이 될지 모르지만 실적과 가치에서 차별화되는 장세가 올 것이고 당분간 지속되는 제로금리 상황에서 안정적인 배당이 평가될 것이라는 늘 맞지 않았던 예상을 다시 한다.

‘채권형 주식투자’는 서준식씨의 ‘채권자 서준식의 고쳐쓰는 투자교과서’에서 나온 개념으로 아직 읽지는 않았지만 미래 자산가치가 어느 정도 예측 가능한 주식에서 매년 발생하는 자산가치 증가를 채권의 이자처럼 보고 투자하자는 개념으로 이해한다.

그런데 확정배당이 발생하는 주식이야말로 채권형 주식이 아닌가.널리 알려져 있듯이 한화3우B나 미래에셋대우2우B는 최소 배당금이 결정된 신종우선주.최소한 신용등급 A+와 AA업체가 발행하는 4.5% 쿠폰이 붙은 영구채와 같은 효과가 발생.실적이 유지되거나 개선되면 6% 이상도 가능한 이른바 하단은 닫혀있고 위쪽은 열려있는 투자라고 생각한다.

하지만 두 회사 모두 주주친화와는 조금 거리가 있는 것으로 알려진 업체여서 상장폐지나 최소배당금 규정 변경 가능성도 열어둬야 하는지.

한화3우B

한화가 종합방산기업에 시장지위 강화를 위해 인수한 삼성테크윈의 잔금을 지급하기 위해 발행한 우선주 2019년 1월부터 아래의 두 배당금 중 큰 금액 지급 ① 우선배당금 510원 : 액면가 5,000원 × 우선배당률 10.2%(17,000/5,000×3%) ② 보통주 배당금 +50원

우선 배당금 510원 기준으로 주가가 12,750원이면 연 4%, 11,333원이면 4.5%, 10,200원이면 5%의 배당수익률이 확보 가능하다.

주가 11,000원에 매입하면 신용등급 A+인 한화가 발행한 4.6% 쿠폰 영구채로 볼 수 있다.

현재 주가는 발행가격 0원의 63%까지 하락한 10650원, 최근 하락장에서 8,000원까지 하락했으며 현재 32% 상승했다.

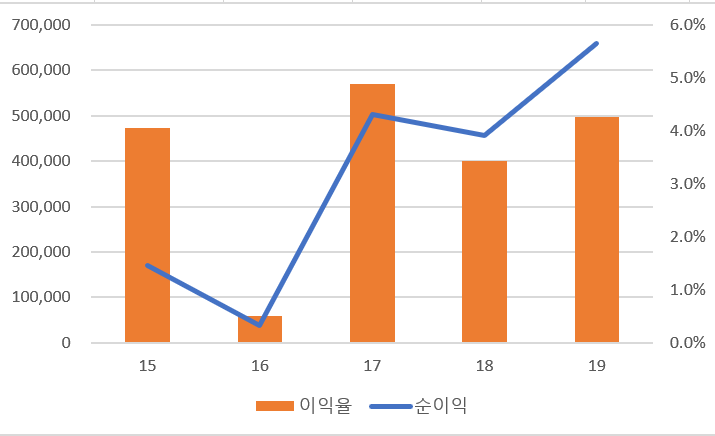

다음은 5년간의 보통주 배당 내역.

15년 16년 17년 18년 19년 배당금 500600700260 배당성향 -12.2% 11.6% 13.9% 13.6% 27.6% 그리고 5년간 순이익 및 순이익률

이 배당리듬대로라면 올해는 800원인데…에프앤가이드에 따르면 올해 실적 예상은 3,055억원으로 전년 900억원 대비 339% 증가가 컨센서스를 믿기는 어렵지만 전년과 같은 700원 배당도 가능 11,000원 주가 기준으로 배당금 510~750원 range에 4.6~6.8% 배당수익률

미래에셋대우2우B

미래에셋대우가 2018년 3월 GlobalIB로 성장하기 위한 자본확대를 이유로 7000억원 규모의 유상증자로 발행한 우선주 2019년 1월부터 아래 두 배당금 중 큰 금액 지급 ① 우선배당금 120원 : 액면가 5,000원 × 우선배당률 2.4%(5000/5000×2.4%) ② 보통주 배당금

우선 배당금 120원 기준으로 주가가 3,000원이면 연 4%, 2,667원이면 4.5%, 2,400원이면 5%의 배당수익률이 확보 가능하다.

주가 2900원에 인수하면 신용등급 AA인 미래에셋대우가 발행한 4.1% 쿠폰 영구채로 볼 수 있다.

현재 주가는 발행가 5,000원의 57%까지 떨어진 2,835원.최근 하락장에 2200원까지 하락한 바 있으며 현재 29% 상승한 상황.

다음은 5년간의 보통주 배당 내역.

15년 16년 17년 18년 19년 배당금 33050220260 배당성향 37.1% 66.0% 24.8% 33.7% 27.6% 그리고 5년간 순이익 및 순이익률

에프앤가이드에 따르면 올해 실적 예상은 -1분기 543억원으로 전년 동기 1367억원 대비 40%~20년 5153억원으로 전년 동기 6590억원 대비 78%, 전년과 동일한 배당성향이면 배당금 약 200원, 2900원, 주가 기준 배당금 120~200원, ange에 4.1~6.9% 배당수익률

![nh투자증권 우 [배당 기록] nh투자증권 우 [배당 기록]](https://blog.kakaocdn.net/dn/bTL6PQ/btrCqaxOriC/X8hUDQHFvneAKji9JhBlr1/img.jpg)